第二章我國證券市場現狀和特征研究

證券市場是一個多方參與的特殊系統,參與者有上市公司、上市公司大股東、中小投資者、券商等中介機構、交易所,還有政府。同時又是一個在特殊的環境中的產物。因為,我國原來是一個計劃經濟和國有體制的國家,證券市場是從計劃經濟向市場經濟轉軌時期出來的產物,處于新興和轉軌期的中國股票市場從投資者結構、監管方式、股市波動性、市場微觀結構乃至上市公司股權結構都有自己的特色。中小投資者(散戶)的數量占了股市投資者的大部分、資金量的40%。作為市場主體之一,其行為結果對市場同樣會產生一定影響,但多年來對證券市場的研究較少涉及散戶問題,80%的散戶處于虧損狀態,因此,從我國證券市場的特殊環境出發,研究這一特殊產物下的中小投資者利益保護問題,很有必要。

第一節我國證券市場特征分析

2.1.1我國證券市場的顯著特征是“政策市”明顯且投機性強

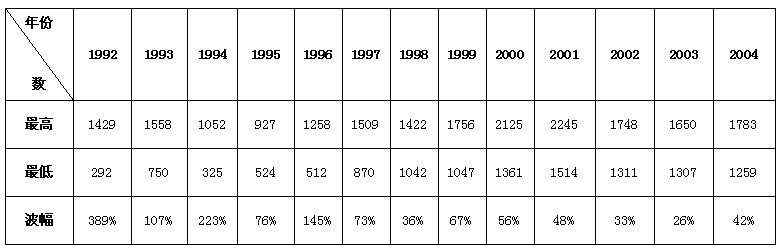

從市場體系來看,與國外成熟的資本市場相比較,我國證券市場的顯著特征是“政策市”明顯且投機性強,其二級市場的表現就是股指波幅過大和換手率過高,從波動率來看(見表1-1),從1994年到1999年這六年累計美國波峰谷底僅相差200%,新加坡相差110%。而同期上海市場波峰谷底之差竟達500%以上。

表1-1中國股市波動表(上證綜合指數)

注:波幅=(全年最高指數-全年最低指數)/全年最低指數

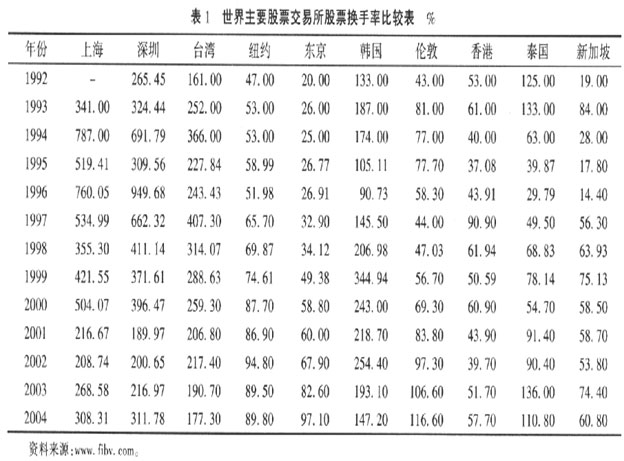

次從年換手率來看,包括美國在內的國際成熟證券市場換手率一般只有50%-80%,東京股市在20%―30%之間,而我國股市換手率相當高,且起伏很大。而我國自從1992年放開價格限制之后,證券市場的年度換手率一直在300%以上,近年來,隨著股市規模越來越大,換手率有所下降,但最近兩年換手率也在250%左右。過高的換手轉率不僅意味著市場過度的投機性,同時也透露出投資者對公司信心的不足。

描述股市資金流速可以采用“股票換手率”這一指標。為了更好地分析我國股市資金流速的發展變化,本文對上海、深圳股市及世界其他主要國家的股市的換手率情況進行了統計分析,如表1所示:

根據上表的統計數據,從橫向比較來看,我國上海、深圳證券交易所股票換手率遠遠高于其他國家,這反映了我國股票市場中貨幣資金的流速很快,意味著貨幣資金買賣股票的目的不是在于長期投資,而是為了追求短期的資本利得,表明我國股市的投機性遠遠高于世界其他成熟市場。

2.1.2國上市公司質量不高

自上世紀90年代初期我國股票市場成立以來,企業發行股票并上市的主要目的就是為了獲得長期的、成本過低的發展資金,即所謂的“圈錢”。企業在股票發行過程中普遍存在著嚴重的過度包裝現象,以“銀廣廈”、“藍田股份”、“億安科技”為代表的一些企業甚至采取偽造財務數據、粉飾經營業績、虛增利潤、編造募集資金投資項目等手段來取得上市資格。一些上市公司上市當年即告虧損,同時上市公司在募集資金的使用上隨意性很大,更改募集資金投向的行為廣泛存在。在從投資者手中大量融資的同時,上市公司給予投資者的現金分紅卻很少,有的上市公司甚至連續幾年都不分紅。這樣的上市公司構成,使資金缺乏長期投資的基礎,于是資金入市的目的不在于獲得上市公司長期發展所帶來的價值增長,而是為了獲取股票買賣價格差價,造成股市投機氣氛,加快資金流速。

2.1.3股票市場基礎建設薄弱

我國股市基礎設施建設的薄弱造成資金流動速度快主要表現在以下三個方面:(1)市場信息披露制度不規范。上市公司發布的信息在內容上、時間上都較差,有的信息甚至嚴重失真,投資者獲得上市公司真實信息的成本較大,對分析上市公司的基本狀況從而進行長期投資帶來很大困難。由于從正規渠道難以獲取信息,因此各種虛假信息就充斥市場,投資者熱衷于四處打探市場信息并據此進行投資,“消息市”一度成為我國股市的重要特征之一。由于這些虛假信息的變化程度很快,投資者根據這些虛假信息進行投資往往造成失誤,為減少投資成本,投資者往往采取快速買賣的方式,造成了資金流動速度的加快。(2)股市資金渠道建設上還很薄弱。我國股市建立初期,相當多的資金是禁止進入股市的。但是在股市巨大利益的誘惑下,這些資金便采取各種措施,通過各種渠道進入股市進行掘利。由于這些資金是“灰色”資金,為了避免監管,或者在被查出的時候能夠及時退出市場,這些資金的運作特點一般是快進快出,賺錢就走,因此資金流動速度很快。

2.1.4中小投資者為主的投資者結構不合理

我國股票的投資者結構中一直以中小投資者(俗稱“散戶”)為主體,散戶占據了整個股市投資者的絕大比重,機構參與者很少。我們知道,是市場參與者之間的交易行為而不是動機形成了市場,因此可以引入行為金融學的理論來解釋我國股市資金流動的速度。行為金融學將市場中廣泛影響投資者情緒的消息稱為“噪音”。由于散戶投資者在獲取、鑒別和利用市場信息方面的能力遠遠不如機構投資者,因此散戶投資者實際上是根據市場“噪音”來進行交易的。而且行為金融學的理論認為,散戶投資者的從眾心理非常強烈,由于在獲得信息的及時性、準確性方面處于劣勢,散戶投資者往往認為機構投資者的操作方向包含了自己尚未獲得的信息,因此在操作上積極跟進機構投資者,容易形成“羊群行為”,追漲殺跌、盲目跟風的行為特征非常明顯,加速了資金的流動速度。

2.1.5內部人控制

內部人控制是控制權的一種特殊情形,也是中國經濟體制轉軌過程中出現的一種特殊的代理問題。內部人控制(InsiderControl)是指獨立于所有者(外部人)的經理人員掌握著企業的實際控制權,在公司經營中充分體現自身利益甚至與職工“合謀”謀取各自的利益,從而架空所有者的控制與監督的情形。內部人控制是現代公司經濟“所有權與控制權相分離”的結果,一方面,它具有客觀必然性和積極作用,另一方面,它又會產生侵害出資者利益的消極作用。研究表明:國有股(包括國家股和國有法人股)在公司中所占比例越大,公司的內部人控制就越強。我國企業的內部人控制既具有內部人控制的一般特點,又具有某些特殊的表現形式。在國有企業改革中,似乎存在一種兩難的處境:一方面企業抱怨政府干預過多,企業缺乏經營自主權;另一方面政府卻抱怨企業失去控制,企業對國有財產的使用不負責任,國有財產大量流失。其實,二者是有內在聯系的,前者是后者的直接原因,國有企業的這種兩難處境正是“內部人控制”的重要表現,而國有資產所有權管理主體的缺位恰是造成這種內部人控制的關鍵原因。