第四章海外證券投資者保護基金運作模式比較及其啟示

從第三章我國證券投資者權益受侵害的事實以及我國在證券投資者保護方面的法律、法規、制度建設以及保護實踐,我們看到了我國在證券投資者保護工作方面做出的努力,也看到了我國在中小證券投資者保護方面存在的問題和不足。那么國外在證券投資者保護方面又有哪些成功經驗呢?因為美國等資本市場發達國家早已針對投資者保護問題進行了深入地研究和實踐,實踐表明,一個國家資本市場的發達程度與其對投資者的保護程度是正相關的,投資者保護工作做得越好,那么這個國家的資本市場也就越發達。這就懷著強烈的興趣去了解資本市場發達國家在證券投資者保護方面的具體做法,看他們是怎樣保護作為資本的基石,資本市場發展原動力的證券投資者的。

證券投資者保護基金制度作為各國證券投資者尤其是中小投資者保護制度體系的核心,是各國對證券投資者進行實質性保護的重要平臺,其運作成功與否直接關系到各國證券投資者保護體系的有效性和效率的高低,且直接影響投資者對證券市場的信心,進而影響一個國家證券市場乃至國民經濟的發展。因此,我們有必要對資本市場發達國家成熟的投資者保護制度安排---證券投資者保護基金建立的背景、法律依據、組織模式、資金的募集和使用、監督和管理等內容做一個全面系統地研究,從中吸取成功的經驗,為結合我國國情建立中國特色的投資者保護制度和操作體系奠定基礎,因為掌握了國外證券投資者保護基金運作模式等,也就掌握了各國證券投資者保護制度的精髓。

海外證券投資者保護基金建立的背景以及法律依據

要了解海外證券投資者保護基金的運作模式,就不得不對其產生的背景作一個簡單的回顧,尤其是比較典型的美國證券投資者保護基金(SIPC)的歷史背景(因為他是最有代表性,也是運作最為成功的投資者保護基金)進行研究。通過其誕生歷史背景以及立法過程的的研究,可以為處于起步階段的我國證券投資者保護基金模式選擇提供有價值的建議。

美國證券投資者保護基金誕生的背景

美國證券投資者保護基金(SIPC)誕生有其特殊的背景,與其當時證券行業的發展狀況以及市場環境有著密切的關系。上世紀60年代,美國證券公司基本采用手工操作,但隨著經濟的發展,市場交易日趨活躍,交易量急劇增加:紐約證券交易所的日均交易量1960年是300萬美元,到1967年是1000萬美元,1968年又上升到了1300萬美元。大量的交易使得許多證券公司的證券文件不能得到及時的處理,加上當時的證券公司又不重視證券文件的處理,這使得證券公司不能及時地向客戶交互資金和證券,從而導致客戶投訴數量以及交易失敗數量大量增加,爆發當時著名的“后勤辦公危機”(BackOfficeCrisis)。與此同時,1969年—1970年間,美國證券市場極度低迷,股票價格一跌再跌,造成大量投資者離開市場,許多證券公司因此而倒閉。以紐約交易所為例,1938年至1963年間只有一家證券公司破產,但1968年開始,證券公司破產的數量就開始急劇增加,僅1969年至1970年間就有大約160家證券公司破產或者被兼并。

美國國會擔心這種證券公司破產潮流會引發“多米諾骨牌效應”,從而對美國經濟賴以生存的證券行業帶來致命的影響,于是1970年4月,參議員EdmundMusjie向參議院提出了SIPA的第一個藍本,八個月后國會通過了SIPA并在第三條(即78ccc)規定了SIPC作為保護證券投資者利益和恢復投資者信心的重要機構,SIPC就此誕生。

與此類似,各國證券投資者保護基金的誕生基本都是在本國證券市場遇到困難,影響到該行業的發展,從而危及到本國經濟持續、穩定發展的基礎時才通過立法而建立起來的一個非營利組織。

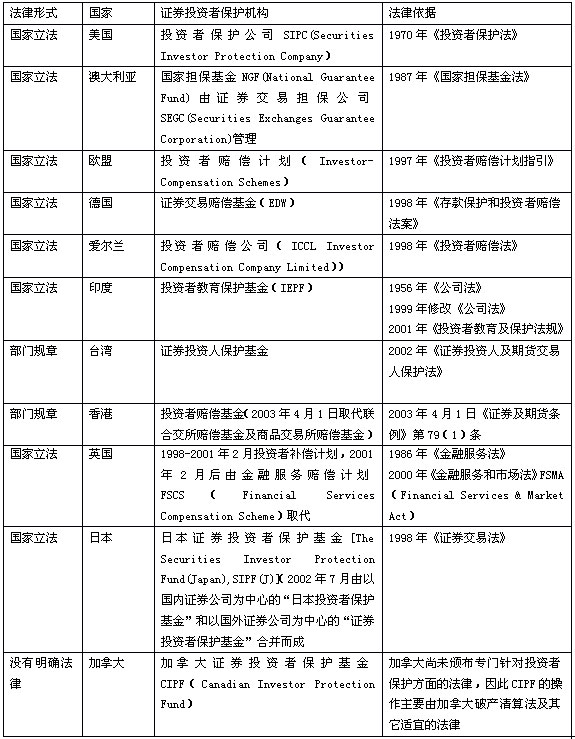

國外主要國家和地區投資者保護法律依據

研究國外證券投資者保護基金的立法過程以及采用什么樣的法律依據、什么樣的機構名稱可以為我國怎樣建立自己的證券投資者保護基金,進而構建什么樣的投資者保護體系有著非常重要的意義。下表是以美國為主的世界上主要國家和地區投資者保護機構建立的法律依據。從該表可以看出,列舉的12個國家和地區中,美國、澳大利亞、歐盟、德國、愛爾蘭5個國家、地區的證券投資者保護機構是以專門的法律為依據建立起來的,如美國的1970年《投資者保護法案》,愛爾蘭的1998年《投資者賠償法》等;香港和臺灣則是以專門的部門規章為法律依據建立起來的,如香港的《證券及期貨條例》,臺灣的《證券投資人及期貨交易人保護法》;其他國家的證券投資者保護機構則是以《公司法》或者《證券法》基礎,結合其他相關法律條款為依據的。如印度的投資者教育保護基金(IEPF)就是在1999年修改《公司法》基礎上再加上2001年制定的《投資者教育及保護法規》為法律依據、日本以1998年《證券交易法》為法律依據、加拿大以《破產清算法》以及其他適宜的法律為依據組建的。

無論是國家專門立法的高度,還是基于原有的相關法律、法規以及專門的部門規章,各國的證券投資者保護機構都是以立法為前提建立起來的,只是不同的法律依據就決定了投資者保護機構的保護范圍以及其它的一些相關規則的差異,我們還將在后面的研究中進行介紹。

表4.1國外主要國家和地區投資者保護機制的法律依據

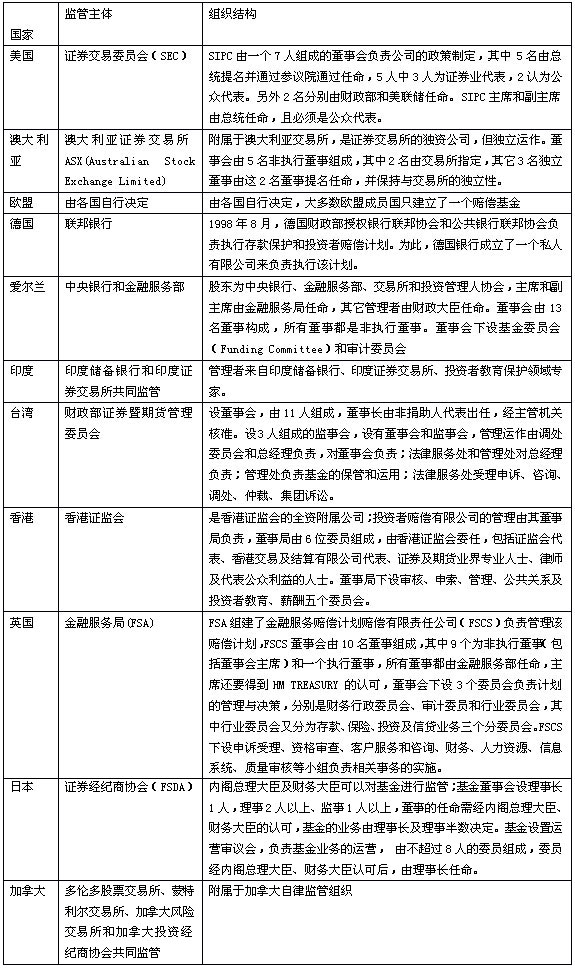

海外證券投資者保護基金的組織模式

研究各國證券投資者保護機構建立的法律依據,我們可以借鑒選擇什么樣的高度來建立我們的證券投資者保護機構,是采取國家專門立法呢,還是依據現有的《證券法》,制定專門的規章,這解決的只是一個機構定位問題。那么,到底這個機構該怎么建立,由誰主管,采取什么樣的組織形式,我們可以研究國外的普遍的做法,大致歸納出幾種模式,以備選擇。

表4.2是國外主要國家和地區投資者保護基金的組織模式匯總,從各國對證券投資基金的監管主體來看主要有種形式:第一種形式以證券監管部門為主來監管。如美國的SIPC就由證券交易委員會SEC監管,香港的投資者賠償基金由香港證監會監管、日本證券投資者保護基金由證券商經紀協會監管。第二種形式由交易所或者交易所配合其它部門監管。如澳大利亞、印度、加拿大三國,交易所都是主要的監管機構。第三種形式由中央銀行為主來監管。如英國的金融服務局,德國的聯邦銀行、愛爾蘭的中央銀行和金融服務部都是其證券保護機構的監管部門。無論是以證券監管部門為主來監管,還是以交易所、中央銀行為主來監管證券投資者保護機構,在每一個證券投資者保護機構中無一例外的成立了自己的董事會這樣的決策機構,只是由于監管部門的不同,董事會的成員來源也相應地發生了變化。至于董事會下設的執行機構,由于各國投資者保護的范圍有差異而有所不同,但基本都包括了投資者賠償和基金運作這些基本職能,個別證券投資者保護基金還把投資者教育作為其一項主要的職責。

表4.2國外主要國家和地區投資者保護基金的組織模式

海外證券投資者保護基金的資金募集

國外證券投資者保護基金的立法依據和組織模式為我們提供了建立證券投資者保護基金的大的輪廓,但作為運作最基本的條件就是錢從哪里來,由誰來出這個錢,這關系到基金能否持續發揮作用。從表4.3國外主要國家和地區證券投資者保護基金的會員組成和資金來源我們可以看出,除了啟動資金之外,后續的營運資金基本都來至于其保護的機構--也就是會員的會費,體現了取之于市場、用之于市場,同時也體現了各國政府對投資者保護的資金和政策的支持。具體的資金來源有:1、啟動資金,是各國對保護基金的初始投入,它是各國保護基金得以建立的前提之一,一般都由各國政府財政或者中央銀行出資。2、經常性資金來源,這是各國保護基金日常主要的籌資措施,是基金運作的基礎性條件,主要包括幾個收入渠道。首先,各國無一例外的主要依靠與會員收入掛鉤的會費,但在會費收取的具體形式上看有采用定額的,也有采用度固定比例費率的,還有采取隨基金規模變動而變化的浮動費率和定額與比例費率相結合的四種形式。如美國根據上一年度的財政狀況和賠付情以及會員的凈收入制定,一般介于0.5%-1%之間的浮動費率,日本采取定額和定比例相結合的會費;其次,各國保護基金的投資收益也是基金的經常性資金來源之一,個別國家還是其重要的資金來源渠道。如澳大利亞(NGF)年的投資收益就占其當年收入的%。第三,各種證券交易稅收或者部分手續費。如澳大利亞證券交易所清算的股息稅將作為國家擔保基金的(NGF)的資金來源之一;臺灣證券商按受托買賣證券成交金額的0.000285%,期貨商每筆交易1.88元新臺幣,證券、期貨交易所及柜臺買賣中心按每月經手費收入的5%上交基金等。3、非經常資金來源,這是各國應對保護基金規模不足的救濟性措施。首先是特別貸款,幾乎所有國家都賦予了保護基金在資金不足的時候向財政部門、中央銀行或者其他特許金融購借款的權利。如美國SIPC就可以擁有10億美元銀行周轉信貸額度以及特殊情況下通過SEC向財政部申請額度為10億美元的借款,轉借SIPC;其次是捐贈等非經常性收入;第三就是特別收費。如德國就規定當基金不夠賠償時,可以向成員征收特別費用。

以上是各國保護基金資金的主要籌集渠道,值得注意的是各國在具體征收時也有一些共同的做法,那就是與基金規模掛鉤,有的是當基金達到一定規模后就暫停征收或啟動特別收費,如澳大利亞;有的是基金達到一定規模后改變收費方式或者改變收費費率,如美國;還有通過預算方式來決定基金征收規模的,如英國。各國保護基金在籌集資金過程中的有益嘗試都將為我國證券投資者保護基金資金的籌集提供參考和借鑒。

表4-3國外主要國家和地區投資者保護基金的會員組成和資金來源

海外證券投資者保護基金的運用

保護基金的資金作為證券投資者保護的專項賠償資金,各國保護基金運作的主要環節除了前述基金的籌集之外,另一個重要的環節就是資金如何使用的問題了。資金的使用除了維持基金運作的管理成本之外,其最主要的用途就是對于合格保護對象損失的直接賠償了。因此,研究各國保護基金的賠償機制是了解各國保護基金運作模式的重要環節,它對于我國投資者保護基金保護范圍、賠償金額、時限和程序的確定等有著非常重要的意義。

表4.4是國外主要國家和地區投資者保護基金的賠償機制比較,由此可以看出,各國都對其基金的保護范圍、賠償金額、時限和程序等進行了嚴格的界定。

首先,各國都對保護基金的觸發機制進行了規定,明確了在什么情況下,由什么機構來啟動投資者保護機制。通過比較發現,多數國家都規定了當證券經營機構因各種原因經營不善等不能履行對客戶的職責時,也就是不能償還屬于投資的資金或托管、代為保管的證券及其它金融工具等的情況下,一般由保護基金的監管部門來啟動對投資者的保護機制。

其次,各國關于賠償范圍(包括投資者和投資對象)的規定。通過比較,關于投資者賠償范圍方面比較共性的規定就是除了英國之外各國對于機構投資者不保護(英國保護小型企業,大型企業不保護),對于破產機構的關聯股東或者利害關系人(如持有經營失敗機構5%股份的機構,一般合伙人、董事或者高級職員;實際控制人等)不保護。關于投資對象的保護方面各國差異較大,主要是由于各國投資者保護基金定位不同所至。各國主要以證券投資者保護為主,有的還包括期貨,其他金融工具等。英國出了證券之外,還包括存款和保險等領域,是保護范圍比較寬的國家之一。不過無一例外的是各國證券投資者保護基金基本都不對上市公司的侵權行為給投資者造成的損失進行保護,投資者對此只能通過民事訴訟等程序去尋求保護。

第三,關于賠償金額的限制。為了在保護范圍和保護程度方面進行權衡,沒有一個國家對所有的投資者損失進行全額賠償,各國無一例外的對賠償的金額進行了限制,以滿足廣大中小投資者的保護需求。多數國家對于單個投資者規定了賠償上限。如美國最多50萬美元,其中包括不超過10萬美元現金;德國、愛爾蘭賠償額為未清償額的90%,最高賠償額為20000歐元等。個別國家(如澳大利亞)雖然沒有規定單個投資者的賠償上限,但卻規定了基金的最低限額,當達到基金最低限額時,基金有可能對投資者的賠償額進行分期支付。印度規定,對每個賠償案的賠償不超過基金預算的5%,并且不超過該項索賠案總支出的80%

第四,關于投資者追償權利的時限以及程序。為了保證投資者保護工作的有序進行,絕大多數國家都規定了投資者追償請求權的有效期限,過期將失去保護。與此同時,個別國家還規定了賠償案例的辦理時限,以提高賠償效率。在追償程序上,基本都要經歷公告、申請、核查和進行賠付這樣的程序。

表4.4國外主要國家和地區投資者保護基金的賠償機制比較

海外證券投資者保護基金的運作效果

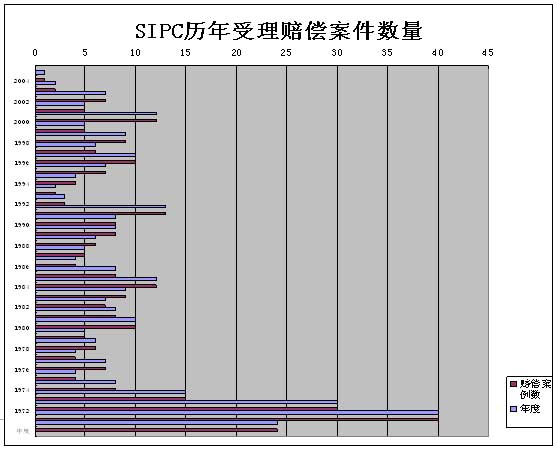

前面我們對各國保護基金的運作模式進行了詳細的比較,那么各國投資者保護基金到底運作情況如何呢?他們在各國證券市場發展過程中到底發揮了多么重大的作用呢?我們對幾個主要國家保護基金的初始規模、當前規模、累計保護案例和累計賠償金額以及未得到賠償的數量和金額進行了統計,由此我們可以看到各國投資者保護基金的保護面有多寬,保護的程度如何,與此同時我們還對SIPC歷年受理的賠償案件數量進行了統計,由此也可以從一個側面看到投資者保護基金所取得成績。

表4-5是世界上幾個主要國家和地區投資者保護基金的實際運作情況統計,從各國保護基金保護實踐可以看出,各國保護基金對于保護本國中小投資者權益,樹立投資者信心,維護市場穩定發揮了重要的作用。以美國為例,截至2005年SIPC成立35年來共計參與314起證券公司的投資者賠償(其中283起已經賠償完畢),累計賠償中小證券投資者141億美元(其中138億美元來至于債務人的財產,3.71億美元最終來至于SIPC,),得到賠償的投資者共計623600個,僅有341個投資者的3970萬美元未得到全額賠償,未全額賠償投資者數量僅占參與賠償總人數的0.055%,未全額賠償賠償金額僅占投資者總申訴金額的0.28%。由此可見SIPC成立35年來,使得如此多的投資者避免了損失,保護了絕大多數中小投資者的權益,其效果是非常明顯的,這一點還可以從SIPC成立后每年受理的賠償案件數量上得到印證。

表4-5國外主要國家和地區投資者保護基金的保護情況統計

為了驗證證券投資者保護基金的運行效果,我們以美國SIPC為例,將其成立以來歷年所受理的因證券經營機構經營不善達到SIPC受理標準的案例數量進行了統計,參見圖4-1。從圖中我們可以看出,在SIPC成立之初的幾年處理的賠償案件數量較大,SIPC成立的前三年其受理的案件數量分別為24、40和30件之多,占SIPC成功運作35年受理案件數量的30%之多,但隨著SIPC的成功運作,其受理的賠償案件呈現逐年減少的趨勢,到2005年全年只有一件發生,這表明SIPC的運行確實起到了監督和約束證券經營機構,減少了證券經營機構破產清算從而啟動SIPC賠償程序案件的數量,由此也可以從一個側面反映證券投資者保護基金對于保護投資者權益,提升投資者信心方面的作用是顯而易見和卓有成效的。因此,我們基于海外證券投資者保護基金運作模式研究而吸取的經驗和教訓對于我國證券投資者保護基金運作模式的建立是很有指導意義的。